Ganancias y Bienes Personales: cuáles son los requisitos que hay que tener en cuenta tras el blanqueo

La Ley 27.260 (de Sinceramiento Fiscal) determina un antes y un después a la hora de declarar los impuestos en relación con quienes optaron por suscribir esta exitosa amnistía fiscal.

Ante esta situación, existen tres aspectos que debemos tener en cuenta frente al postsinceramiento:

• Exteriorización de bienes a nombre de terceros.

• Entidades del exterior.

• Tratamiento tributario de bienes sincerados.

Exteriorización de bienes a nombre de terceros

Existen algunas condiciones para el perfeccionamiento del Sinceramiento. Por ejemplo, los bienes de terceros exteriorizados por personas físicas o jurídicas bajo la figura del artículo 38 de la Ley de Sinceramiento Fiscal, deberán estar registrados a nombre del declarante antes del vencimiento de la Declaración Jurada del Impuesto a las Ganancias 2017. Para dar cumplimento a esto, hay que tener en cuenta lo siguiente:

• El caso de inmuebles en el país: el registro de los bienes se debe realizar de acuerdo con la normativa específica de cada provincia o de la Ciudad Autónoma de Buenos Aires. Al respecto debemos tener en cuenta la normativa que cada jurisdicción establezca.

• Dinero depositado en cuentas del exterior: este requisito no es posible cumplimentarlo en los bancos en los que no haya una cotitularidad entre el declarante y el titular de la cuenta. Hay casos en los que, con posterioridad a la fecha de corte (22/07/2016), las cuentas no tenían un saldo, por lo que el cambio de titularidad exigido en el artículo 38 de la Ley 27.260 no se podría realizar, tal como lo exige la norma; por lo tanto, a fin de cumplir con los requisitos exigidos por la reglamentación, el contribuyente deberá contar con la documentación respectiva a los efectos de acreditar esta situación o en el caso de trasferencia del saldo sincerado a otra cuenta distinta.

“Lo más importante es estar preparados para cumplir con las nuevas obligaciones tributarias”.

Asimismo, en el caso de que exista una colisión de la norma argentina con la de otros países, cuando se trate de bienes ubicados en el exterior donde el registro extranjero, cuyo accionar debe ajustarse a la legislación vigente en el lugar donde se encuentran los bienes, no acepte el cambio de titularidad exigido por la Ley 27.260, deberá el declarante acreditar dicha circunstancia con documentación fehaciente emitida por la autoridad registral del país donde se encuentra el bien (resolución denegatoria basada en la normativa local).

Entidades del exterior

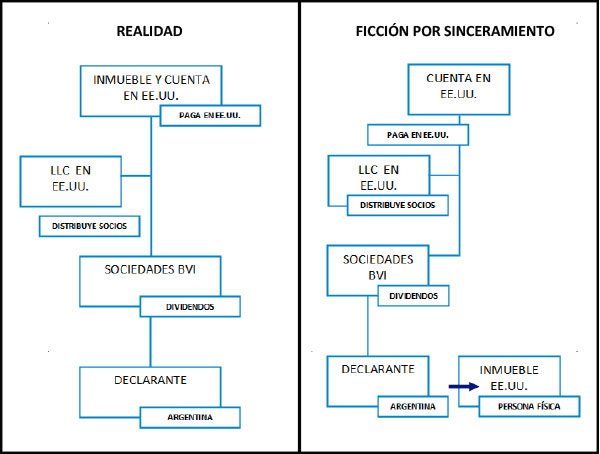

Si bien no es condición el cambio de titularidad de los bienes de entidades a nombre del declarante, enmarcadas en el artículo 39 de la Ley de Sinceramiento Fiscal, esta situación -en el caso de inmuebles que se sinceraron en cabeza de la persona física- constituye una ficción legal a partir del Sinceramiento Fiscal, en el que, a efectos argentinos, hay que tener un bien declarado a nombre del titular que sinceró el bien y, a efectos del exterior, hay que tener un registro en el que el inmueble va a estar anotado a nombre de una entidad. Esta situación debería analizarse para evitar problemas en las jurisdicciones donde se encuentren registrados esos bienes.

Tratamiento tributario de bienes sincerados

Por último, hay que analizar la situación de cada persona (física o jurídica) frente a los impuestos a las Ganancias y sobre los Bienes Personales. En los siguientes cuadros se especifica cada caso:

| Persona física | ||||

| Inversiones en el exterior |

Impuesto a las Ganancias |

Tax Credit |

Impuesto sobre los Bienes Personales |

Deducibilidad de Bienes Personales en Ganancias |

| Títulos públicos (excepto de Argentina, Brasil y Bolivia) |

- Compraventa alícuota general |

Sí | Alícuota general |

Sí |

| Títulos públicos de Brasil |

No | N/A | Sí | No |

| Títulos públicos y privados de Bolivia |

No | N/A | No | N/A |

| Acciones (excepto de Argentina y Brasil) |

- Compraventa al 15% - Dividendos a laalícuota general |

Sí | Alícuota general |

Sí |

| Acciones de Brasil | No |

N/A | Sí | No |

Fondos Comune |

Intereses a la |

Sí | Alícuota general |

Sí |

Cuentas y |

Intereses a la |

Sí | Alícuota general |

Sí |

| Persona física con estructuras propias en el exterior | ||||

| Inversiones en el exterior |

Impuesto a las Ganancias |

Tax Credit |

Impuesto sobre los Bienes Personales |

Deducibilidad de Bienes Personales en Ganancias |

| LLC de Estados Unidos | - Compraventa de participaciones al 15% - Resultado más el Tax Credit a la alícuota general |

Sí | VPP a la alícuota general | Sí |

| Corporation (SA) de Estados Unidos | - Compraventa de acciones al 15% - Dividendos más el Tax Credit a la alícuota general |

Sí | VPP a la alícuota general | Sí |

| Sociedades en Países Cooperantes | - Compraventa de acciones al 15% - Dividendos más el Tax Credit a la alícuota general |

Sí | VPP a la alícuota general | Sí |

| Persona Física con estructuras propias en el exterior o inmuebles sincerados directamente | ||||

| Inmueble en el exterior a nombre de |

Impuesto a las Ganancias |

Tax Credit |

Impuesto sobre los Bienes Personales |

Deducibilidad de Bienes Personales en Ganancias |

| LLC de Estados Unidos | - Resultado más el Tax Credit a la alícuota general |

Sí | Valor de mercado del inmueble a la alícuota general | Sí |

| Corporation (SA) de Estados Unidos | - Resultado más el Tax Credit a la alícuota general |

Sí | Valor de mercado del inmueble a la alícuota general | Sí |

| Sociedades en Países Cooperantes | - Resultado más el Tax Credit a la alícuota general |

Sí | Valor de mercado del inmueble a la alícuota general | Sí |

No caben dudas de que este año la liquidación de las declaraciones juradas de Bienes Personales y Ganancias tendrá un desafío extra. Por eso, lo más importante es estar preparados para cumplir con las nuevas obligaciones tributarias.